Тема: Можно ли было предсказать дефолт Татфондбанка?

Начало декабря запомнилось частым упоминанием проблем Татфондбанка с средствах массовой информации.

Первые сообщения о проблемах с ликвидностью банка появились еще в начале 2016 года. Затем, уже в конце ноября-декабре распространялись слухи о бедственном положении в банке.

8 декабря банк ввел ограничение на снятие денежных средств. С 14 декабря Татфондбанк приостановил расчетно-кассовое обслуживание клиентов. А 15 декабря в банке введена временная администрация АСВ и установлен мораторий на удовлетворение требований кредиторов.

Вопрос: можно ли было заранее просчитать дефолт банка по отчетности? Ответ: да!

Уже в отчетности на 1 февраля было видно, что состояние банка резко ухудшилось. Ликвидность снизилась до критических значений. Н2 опустился до 21%, Н3 до 53%, а индикатор "Экспертной надежности ПКЛ" до 37%. Банк допустил значительный убыток, источники собственных средств уменьшились более чем на 10%. Кроме того, в структуре баланса доля прочих активов составляла более 15%, а доля вложений в ПИФы – более 10%.

После выбора Татфондбанка в качестве санатора банка Советский (9 марта) ликвидность Татфондбанка была восстановлена.

Но с апреля появился недостаток капитализации (Н1 упал до 10%). В июле капитал банка был увеличен за счет акционеров. Это также помогло поддержать банк на плаву.

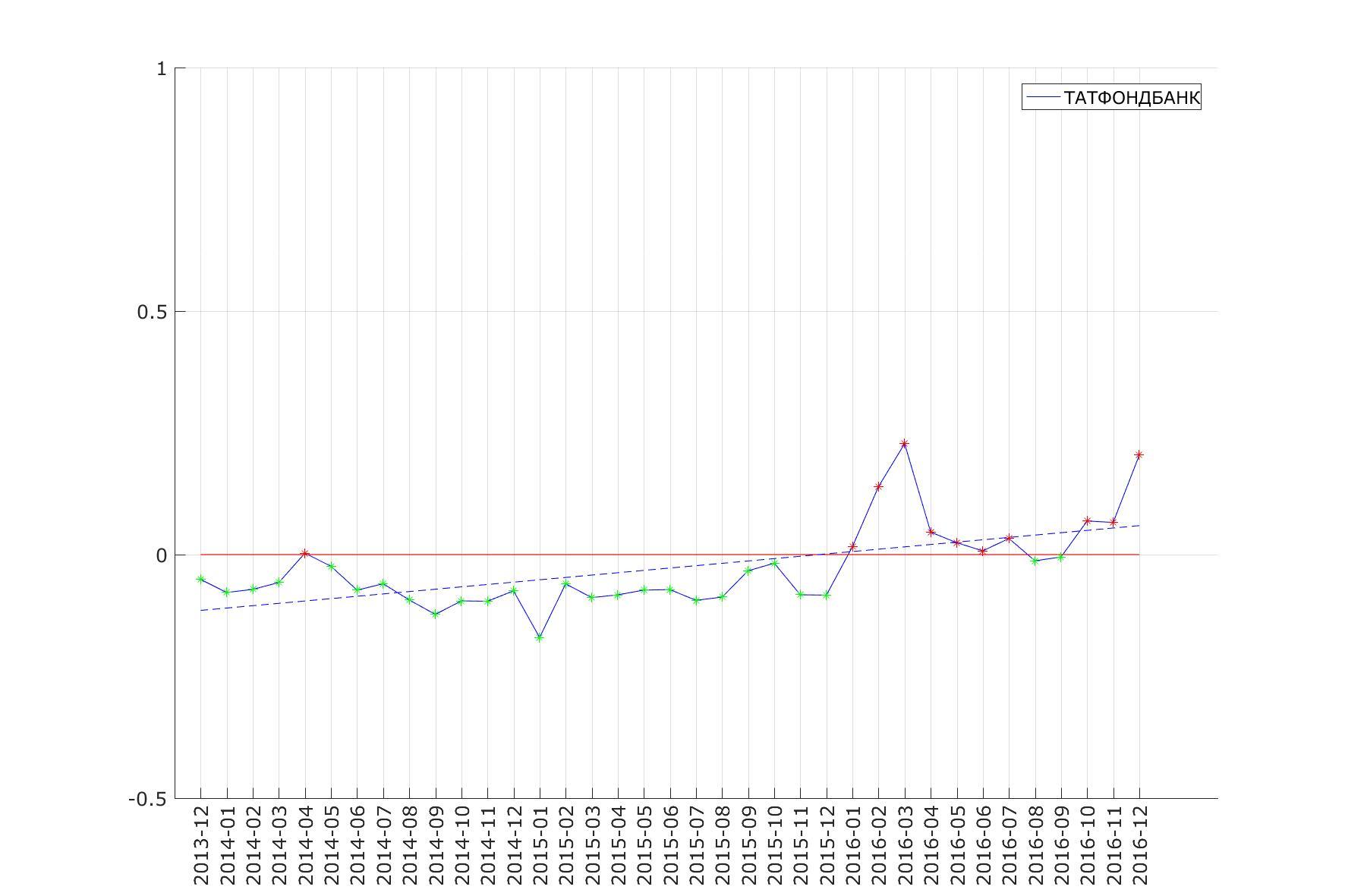

Однако в целом проблемы остались. Наглядно это можно видеть на основе «Байес»-анализа. График «Динамика апостериорной вероятности отзыва лицензии или санации» показывает негативную динамику, видны пики на 01.03.2016 (снижение ликвидности), 01.07.2016 (снижение капитализации), а с 01.10.2016 наблюдается очередное ухудшение, достигшее апогея по отчетности на 01.12.2016:

Потери юридических лиц от дефолта Татфондбанка по состоянию на 01.12.2016 можно оценить в размере около 44 млрд. руб., потери банков - до 27 млрд. руб.

Клиенты банков должны оценивать риски, финансовое состояние банков, в которых держатся значительные денежные средства, на основе всех доступных источников. Одним из таких профессиональных источников является наш Портал. Годовая подписка на «Байес»-отчет по всем банкам стоит всего 4900 рублей. Вы оцениваете финансовое состояние банка в динамике, очевидная негативная тенденция с выходом в «красную» зону заставляет задуматься о смене банка-партнера. Таблица значимых показателей и оценка риска позволяет видеть вклад того или иного показателя в общую оценку риска.

Стоимость одного отчета в формате Word или pdf за последнюю дату по одному банку стоит всего 500 руб. Согласитесь, мизерная цена в сравнении с возможными потерями от вложений в потенциально проблемный банк.

Готовый отчет по Татфондбанку мы решили выложить в открытый доступ, скачать его можно по ссылке.

Вход

Вход Регистрация

Регистрация F.A.Q.

F.A.Q.